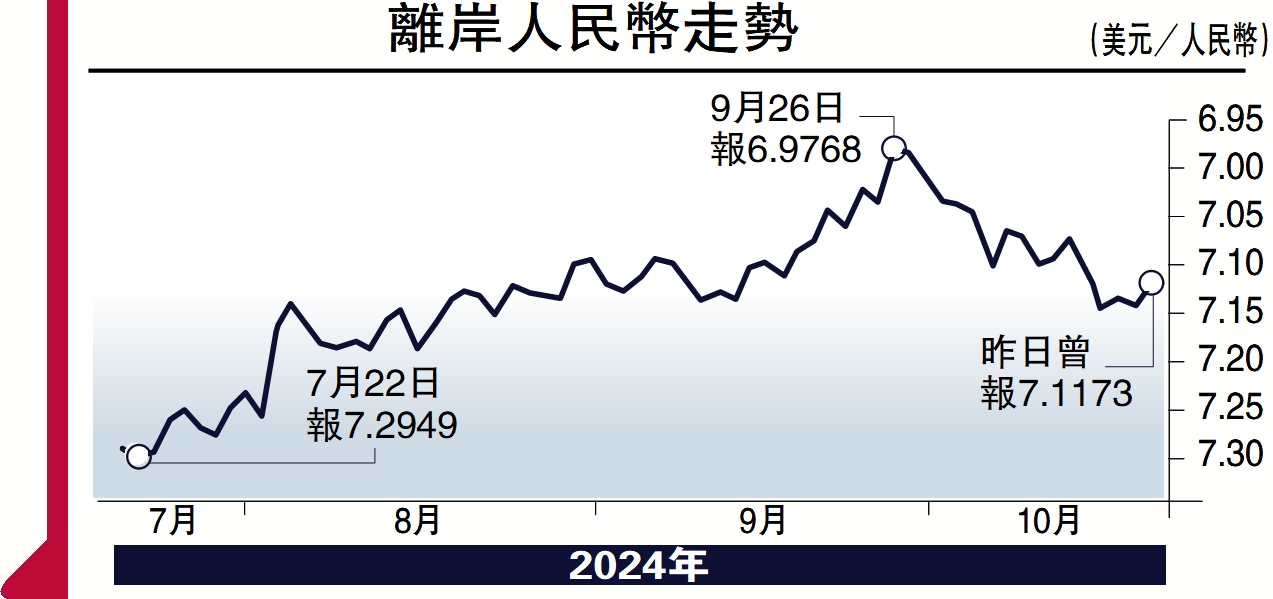

外資增持中國資產 人民幣勢走強

文/程 實

「世易時移,變法宜矣」。隨着全球利率環境和人民幣匯率運行基準條件的變化,中國宏觀政策「持續用力、更加給力」正在迎來新契機。筆者使用「隨機森林模型」分析了外匯儲備、中美國債收益率和進出口等經濟金融變數對美元兌人民幣匯率的影響,發現外匯儲備的增加通常伴隨着人民幣的升值,而中美國債收益率通過跨境資本流動對匯率變化具有重要影響。不僅如此,不同的物價形勢會導致這些變數與人民幣匯率之間的關係發生變化,為理解匯率與市場行為的互動提供了新的視角。

首先,在使用模型進行預測時,筆者發現外匯儲備的變化往往與人民幣升值呈正相關。具體而言,當中國的外匯儲備增加時,通常預示着人民幣相對美元的升值。這是因為外匯儲備的增加意味着國家能夠更有效地干預外匯市場,穩定本幣的價值。同時,外匯儲備的積累通常反映了國際貿易順差的擴大,資金流入推動人民幣需求上升,進而促使人民幣走強。

國債收益率在預測模型中也發揮了關鍵作用。中美國債收益率反映了兩國經濟體之間的利率差異,這一差異通過資金流動影響匯率。當中國國債收益率升高時,資金可能流向中國以獲取更高的收益,從而推動人民幣升值。反之,當美國國債收益率上升時,美元資產的吸引力增強,資金外流使人民幣面臨貶值壓力。因此,國債收益率差異不僅是投資者行為的反映,也是匯率波動的重要預測指標。

其次,關於物價水準變化對匯率傳導機制的影響,筆者發現CPI(消費者物價指數)和PPI(生產者物價指數)的上升通常與人民幣的貶值相對應。

1)外匯儲備在各種物價變化情境下都對匯率產生了顯著影響。特別是在PPI下行時,外匯儲備增加與人民幣升值之間的正相關關係最為強烈。

2)美國國債收益率僅在PPI上行時對匯率有顯著影響,表現為較高的美國國債收益率導致人民幣貶值。這可能是因為較高的美國國債收益率吸引資本流向美國市場,增加了對美元資產的需求,進而導致資本從中國流出,使人民幣面臨貶值壓力。

3)中國國債收益率在所有情境下均顯著影響人民幣匯率,當中國國債收益率上升時,人民幣相對升值。這一結果表明,中國國債收益率的變化對人民幣匯率具有持續且穩定的影響,說明國債收益率作為資本回報的重要指標,對匯率的影響是長期而穩固的。

物價水準的變化趨勢在進出口與人民幣匯率的關係中也起到了重要作用。一方面,在CPI和PPI雙雙上行的情況下,進口增加對人民幣幣值具有顯著的正向影響,而在其他情境下,進口的影響相對有限。另一方面,出口增加對人民幣幣值的支持在CPI上升而PPI下降的情況下尤為明顯。由於生產成本降低,出口商品的國際競爭力增強,促進出口增長並帶來更多外匯收入。同時,國內需求旺盛使部分產能轉向內需,減少了出口供給,從而推高出口價格,進一步支撐人民幣升值。市場預期人民幣升值會加速外匯結匯,或促使資本回流中國,進一步推動人民幣升值。在內外需結構再平衡的背景下,出口增加對人民幣升值的正向作用尤為顯著。

兌美元料升至6.8

我們還進一步探討了人民幣匯率與結匯量之間的因果關係。結果顯示,結匯量並未直接引起人民幣匯率的變化,反而是人民幣匯率的波動對結匯量產生了顯著影響,發現兩者存在單向因果關係,而非相互作用。這一單向因果關係表明,人民幣匯率的變化是推動結匯行為的關鍵因素,而結匯量更多是匯率波動的結果,而非其原因。

最後,我們利用「隨機森林模型」進行了1000次預測類比,結果顯示未來十二個月人民幣匯率的中樞區間較為明確,預計將在6.8至6.9之間波動,人民幣已然步入溫和升值的通道。人民幣溫和升值將開闢政策加力的廣闊空間。得益於低物價抑制效應的釋放、美聯儲降息的落實及中國逆周期政策的強化等內外部因素,人民幣已踏入溫和升值通道,為提振信心和預期提供了助力,也為「宏觀政策要持續用力、更加給力」創造了有利條件。

在降息周期中,隨着中美利差逐步縮小,全球投資者或將從高估值市場轉向低估值市場,地緣政治的變化及中國高品質發展的持續推進,將進一步提升中國資產的吸引力,全球資金有望增加對中國市場的配置,進一步支撐人民幣幣值。

(作者為工銀國際首席經濟學家、董事總經理)

(來源:大公報A12:經濟 2024/10/19)

字號:

字號:

評論