大灣區規劃綱要5周年|金融服務優化 灣區生活便捷

(大公報 記者 彭子河)粵港澳大灣區內人口合共逾7800萬,要促進區內居民在城市之間暢順流動,基本的金融服務(例如銀行賬戶、電子支付工具)必不可少。為促進大灣區加快融合,人民銀行容許部分香港銀行透過「見證開戶」安排,方便港人毋須過關,即可在香港開立內地第Ⅱ類或第Ⅲ類個人銀行賬戶,大大提升港人在大灣區內地城市生活的便利。

港人以往要開立內地銀行個人賬戶,必須親身前往內地辦理。直至2019年,中央政府公布一系列推動粵港澳大灣區建設的惠民措施(見右表),當中包括異地見證開戶一項。

中銀香港(02388)是首家獲人行正式授權推行「見證開戶」服務的本地金融機構。在2019年3月,中銀香港與母行中國銀行(03988)合作推出「開戶易」服務。

開戶後可綁定內地支付程式

中銀香港大灣區「開戶易」服務讓本港市民毋須親身前往內地,即可於本港透過見證申請開立中國銀行的個人Ⅱ類或Ⅲ類銀行賬戶。港人只需帶備香港永久居民身份證、回鄉證等前往任何一家中銀香港分行申請。用戶收到開戶成功的手機短訊後,可前往指定分行激活賬戶,並以香港或內地手機號碼綁定內地主流手機電子支付應用程式。在服務推出的短短約一年半時間,成功開戶人數已超過10萬。

透過「開戶易」服務開立的賬戶設有交易限額,用戶亦可綁定中國銀行微銀行微信官號,查閱賬戶資金。客戶如需為內地電子錢包增值,可通過中銀香港手機銀行「開戶易匯款」功能匯款至「開戶易」賬戶,手續費全免。

經過幾年時間試行之後,其他銀行也陸續推出同類型服務。舉例說,自2022年9月起,東亞銀行(00023)推出名為「開戶通」的代理見證開立內地個人銀行結算賬戶服務,為滿足條件的香港永久居民提供在港辦理見證開立東亞銀行(中國)個人銀行結算賬戶的服務。

見證開戶有望擴至逾廿家銀行

其後,招商永隆銀行亦宣布與母行招商銀行(03968)合作,推出「灣區開戶通」服務,滿足條件的香港永久居民,可在港申請開立內地招商銀行個人銀行結算賬戶。

2023年3月,建行亞洲宣布與母行建設銀行(00939)合作,為香港居民提供內地個人銀行結算賬戶服務。建行(亞洲)副行長陳麗明表示,隨着通關後兩地居民往來愈見頻繁,客戶對跨境金融需求增加。她透露指,在港見證開立內地建行賬戶的服務,在試運行階段已有逾千宗申請,形容「客戶反應熱烈」。

截至目前為止,獲內地監管機構認可並推出見證開戶服務的香港銀行,以擁有中資背景的金融機構為主。但有業內人士指出,銀行客戶並沒有中資背景與否的分別,推行見證開戶的原意是為銀行客戶提供便利,加上措施已經推行數年時間,累積大量經驗,故建議內地監管機構將見證開戶安排擴闊至更多非中資銀行,甚至開放予本港主流的20多家零售銀行。

大灣區建設惠民措施陸續出台

•香港居民在大灣區內地城市購房,享內地居民同等待遇;

•支持香港居民在內地便捷使用移動電子支付;

•在大灣區試點推出香港居民異地見證開立內地個人銀行結算賬戶;

•保障在粵工作港澳居民子女與內地居民子女享同等教育安排;

•探索建立跨境理財通機制;

•非中國籍香港永久性居民可向內地當局申請辦理有效期2至5年的簽證或居留許可,便利在大灣區內地城市停留、居留;

•大灣區內地城市指定港資醫療機構可使用已在香港註冊藥物和常用醫療儀器。

前景無限|跨境電子銀包潛力大 支付場景不斷擴闊

根據香港貨幣及金融研究中心2023年3月公布的金融研究報告,超過90%受訪的香港金融機構強調,跨境支付和結算系統對拓展大灣區活動至關重要。香港居民開設內地第Ⅱ類或第Ⅲ類個人銀行賬戶的主要用途之一,是用來綁定內地常用的支付工具(如Alipay、WeChatPay),以及本港金融機構(如銀行)提供的支付工具等。

發展至今,香港市場上可供消費者選擇的電子錢包眾多,其用途也不斷擴闊。以AlipayHK的電子錢包為例,可在深圳地鐵、公共巴士、佛山和中山公共巴士掃碼乘車,亦可in-app在內地叫車、購買高鐵票和跨境巴士車票。今年2月,AlipayHK跨境公共交通服務更首次「衝出大灣區」,透過螞蟻集團的「Alipay+」跨境支付技術解決方案,港人在上海時可憑掃碼乘遍上海的公共巴士、輪渡,以及松江有軌和金山鐵路,也是上海公交首次接入境外支付工具。

試點數字人幣 便利兩地消費

跨境電子支付既要支援港人北上,也要兼顧內地居民在港消費的需要。除了電商平台提供的電子支付工具(如Alipay、WeChatPay),香港金融管理局和中國人民銀行數字貨幣研究所一直緊密合作,引入多家機構及香港本地銀行參與數字人民幣(e-CNY),在香港的跨境試點項目,以推廣使用人民幣。

金管局表示,數字人民幣預計將在香港擴大試點範圍,屆時更多香港市民將可便捷地開立和使用數字人民幣錢包,並透過轉數快(FPS)為其數字人民幣錢包增值。這將可以便利香港居民在內地消費和支付;內地遊客也可以在港使用數字人民幣消費,為粵港澳大灣區「一小時生活圈」提供支付配套。

因應粵港澳大灣區的跨境電子商貿發展蓬勃,滙豐於去年5月推出「e滙豐」收款方案,為大灣區中小企簡化收款過程。「e滙豐」收款方案建基於滙豐的支付網絡和交易銀行基建,透過直接與電商平台連接,運用電子交易數據,以合規及流暢無縫的模式,讓內地商戶利用現有銀行賬戶即可跨境收款,而且毋須手續費。

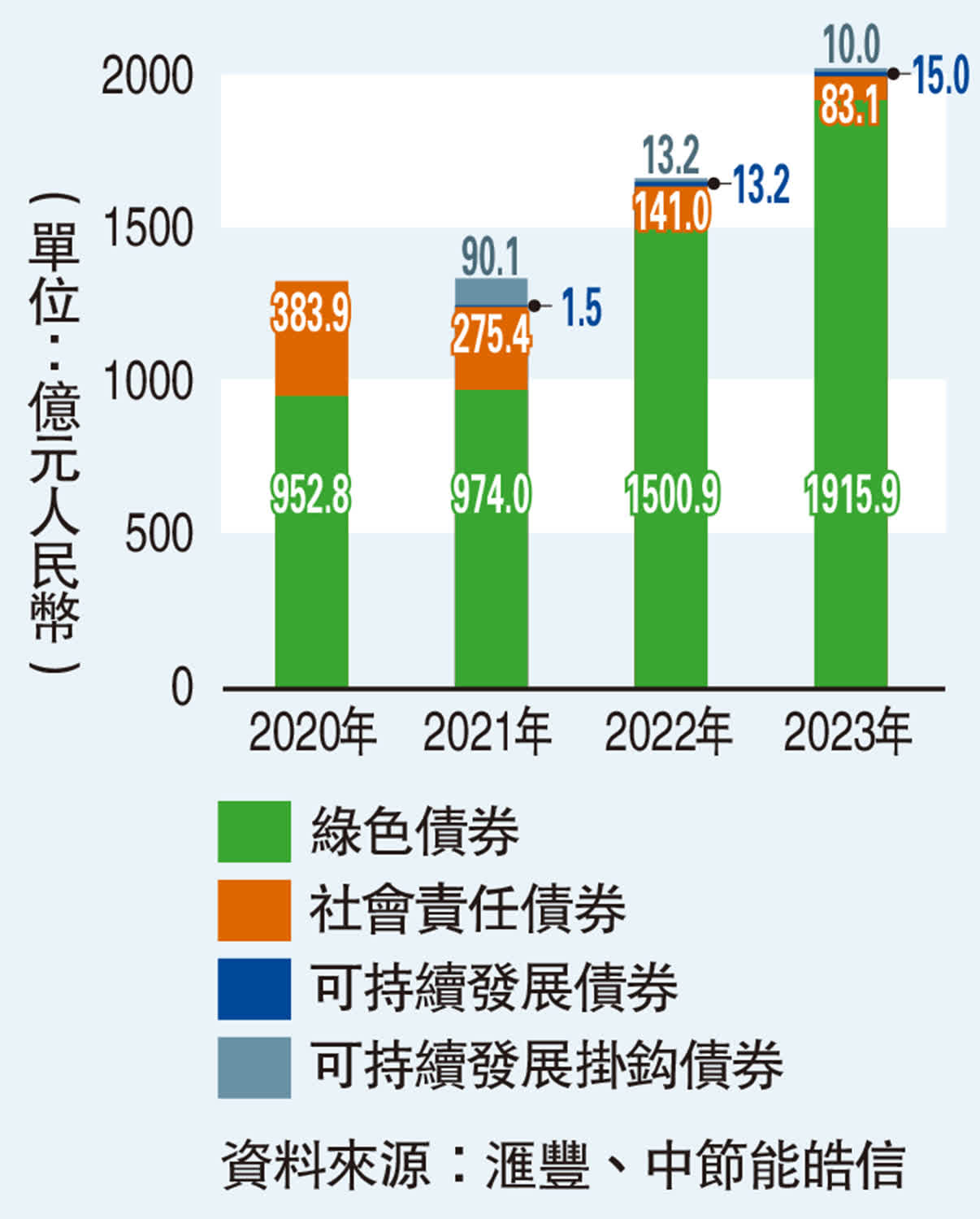

金融合作|灣區去年發行綠色債券2000億 創新高

綠色和可持續發展是全球主流趨勢,香港與大灣區內地城市亦有廣闊的合作空間。以綠色金融為例,深圳市政府和海南省政府先後於去年來港發債,利用香港國際金融中心的優勢籌集資金,用以支持內地的綠色發展項目。

推動內地地方政府在港發債

2023年8月,深圳市政府連續第3年在香港發行離岸人民幣地方政府債券,這次除了繼續發行綠色債券推動綠色金融,更首次引入社會責任債券品種,募集所得資金將投向醫療衞生、教育、老舊小區改造等項目。債券發行規模為50億元(人民幣,下同),包括2年期9億元、3年期21億元和5年期20億元,其中3年期為綠色債券,5年期為社會責任債券,定價利率分別為2.4厘、2.55厘和2.75厘。簿記定價峰值訂單規模達205億元,訂單倍數高達4.1倍。

2023年9月,海南省政府成功在香港再次發行人民幣債券,品種包括地方政府首筆人民幣生物多樣性主題綠色債券,以及連續第2年發行藍色債券和可持續發展債券。發行規模為50億元,包括30億元2年期的可持續發展債券、10億元3年期的生物多樣性主題綠色債券,以及10億元5年期的藍色債券。簿記定價峰值訂單規模達129億元,訂購倍數高達2.58倍,吸引國際投資者踴躍認購。是次發債的募集資金主要投向醫療、教育等民生保障與環境監測修復、物種資源保護及海洋保護等重點領域。

根據滙豐與中節能皓信攜手發布的報告,大灣區的GSSS(綠色、社會、可持續發展及可持續發展表現掛鈎)債券發行規模在2023年創下新高,達2000億元,按年增長21%。滙豐大灣區辦公室總經理陳慶耀表示,在大灣區加速建設創新驅動型經濟的背景下,區內企業低碳轉型的步伐將持續提速,為經濟的高質量發展奠定基礎。

大灣區GSSS債券發行量持續上升

便利營商|代辦商事登記 助港商拓內地業務

為便利港商到內地拓展業務,本港多家銀行近年推出商事登記代辦服務。其中,中銀香港早於2017年與廣東省工商行政管理局和中國銀行廣東省分行推出「粵港商事登記銀政通」服務,為有意前往廣東省投資的港商提供「一站式」工商登記服務。

在該安排下,中銀香港客戶只需到中銀大廈分行「跨境金融服務」櫃枱提交申請表格及相關文件,即可辦理工商登記申請,從而節省親自前往內地遞交申請文件的時間。

此外,工銀亞洲亦與深圳、廣東番禺、南沙、橫琴,以及江蘇等內地投資熱點城市合作開通「跨境企業通」服務。2019年,工銀亞洲又宣布與深圳市市場監督管理局合作,並加入其「深港通註冊易」商事服務合作範疇,為有意前往前海蛇口自貿區開辦港資企業的香港投資者提供一站式代辦註冊登記服務。

2020年6月,南商(中國)深圳分行也獲准加入商事服務「深港通註冊易」試點項目,為有意於深圳前海蛇口自貿區開辦企業的香港投資者,提供商事登記諮詢及代理服務。

北上買樓|港銀提供房貸 滿足港人灣區置業需求

隨着大灣區建設的推進,近年不少香港居民均有意在內地置業或到內地生活。為配合香港居民在大灣區置業的需要,本港不少銀行都推出相關的貸款服務,照顧客戶的日常生活需要。

以南洋商業銀行為例,該行於2020年推出「大灣區置業按揭服務」,範疇包括:大灣區置業諮詢、大灣區按揭、電子支付、理財互認,為打算於大灣區置業的香港居民提供度身定做的住宅按揭貸款服務,並提供一系列的跨境理財服務。

中銀香港亦於2021年提升旗下大灣區「置業易」融資服務,為計劃到大灣區置業生活的香港居民提供一系列專業融資方案,包括大灣區「置業易」按揭貸款、物業抵押貸款及私人貸款,讓客戶身在香港,也可滿足其在大灣區安居置業的需要。

新措施簡化購房匯款安排

今年初,內地與香港監管機構公布「三聯通、三便利」措施,當中包括置業相關安排。為方便港澳居民在大灣區內地城市購房將資金匯入,人民銀行和外管局推出便利化安排,明確銀行辦理港澳居民在大灣區9個內地城市,購買一手房及二手房時,有關人民幣或外幣匯款及結算支付的流程和要求,令金融服務可以更好地配合購房交易的流程。讓有需要在內地置業的香港居民,可通過清晰、安全和合規的途徑將購房相關的資金跨境匯入內地,用於購房支付。

(來源:大公報A8:經濟 2024/02/25)

字號:

字號:

評論