特區新氣象金融發展③|港建綠色融資中心 助國家達雙碳目標

(大公報 記者 彭子河)在特區政府、金融監管機構與業界共同努力下,香港綠色和可持續金融市場發展蓬勃。特區政府官員指出,香港推動綠色發展的目標和策略非常明確,未來要加強與粵港澳大灣區城市的協作,引導資金支持區內的綠色轉型,助力國家達成「3060」雙碳目標。金融界立法會議員陳振英建議特區政府把握機遇,提升香港成為連接內地與全球市場的「綠色超級聯繫人」。

為推動香港發展成為國際綠色科技及綠色金融中心,財政司司長陳茂波在2023/24財政年度《財政預算案》宣布成立委員會,協助制訂行動綱領,而綠色科技及金融發展委員會近日(6月23日)成立及召開首次會議。隨着這個高層次委員會正式投入運作,香港在綠色大道上將走得更快、更遠。

委員會主席一職由陳茂波擔任,成員包括有關政策局、政府部門和金融監管機構的代表,以及13名來自相關業界的非官方成員。陳茂波在首次會議後發聲明,闡述了香港綠色金融的發展現況,並指出未來方向。他表示,香港的綠色金融在亞洲「已處於領先地位」,除了是區內的綠色融資中心,也在多個範疇貢獻全球市場的綠色標準制定。

數據顯示,2022年在香港發行的綠色和可持續債務總額(包括債券及貸款)較2021年增長逾40%,達到805億美元(約6280億港元)。其中,在香港安排發行的綠色和可持續債券總額,佔亞洲區綠色和可持續債券市場的35%。

擁抱綠色轉型、達至碳中和,是國家以至全球各國的共同目標。陳茂波表示,香港未來要加強與粵港澳大灣區城市的協作,大力匯聚區內以至全球的資金、技術和人才,引導資金支持區內的綠色轉型,尤其是加速綠色科技和綠色金融「雙引擎」更高速的發展和相互促進,建立全新的產業鏈。

五方面推進 建綠色產業鏈

今年4月,財經事務及庫務局與證監會聯合主辦粵港澳大灣區綠色金融合作會議,討論進一步深化區域合作。財庫局局長許正宇指出,香港作為國際金融中心,在「一國兩制」的獨特優勢下,可連通國內外綠色和可持續的資金,協助粵港澳大灣區以及內地其他省市的可持續發展。《粵港澳大灣區發展規劃綱要》表明,支持香港發展成為大灣區綠色金融中心。

為加速綠色產業發展,特區政府將循五個方向推進工作,分別是構建綠色科技生態圈、綠色金融應用與創新、綠色認證及國際標準銜接、人才培訓,以及加強與大灣區和國際市場的交流與合作。許正宇稱,香港是國際標準的擁護者、也是引導環球資金進入內地的促進者,同時擁有穩定和成熟監管制度的國際金融中心的地位。特區政府會繼續充分利用這些優勢,把握大灣區以及內地在綠色發展方面的龐大機遇,積極融入國家發展大局,和協助大灣區全面走向綠色轉型。

陳振英表示,面對綠色和可持續金融蓬勃發展所帶來的機遇,香港應充分發揮自身的專業優勢,依託完善的法律制度、成熟的資本市場、完備的基礎設施以及豐富的金融產品體系,將綠色和可持續金融的服務範圍延伸至內地,包括粵港澳大灣區、「一帶一路」沿線國家乃至全球範圍,力爭為國際發行人提供包括綠色資金、技術支援、綠色項目審查與認證、法律諮詢等在內的「集成式」專業服務。

陳振英:綠色金融互聯互通潛力大

在「雙碳」戰略驅動下,內地可持續類債券市場在2022年呈現爆發式增長,尤其是綠色債券。陳振英稱,香港透過各種「互聯互通」渠道,推動內地和香港的綠色金融合作,促進綠色金融資源有效整合與合理運用,提升香港成為連接內地與全球的「綠色超級聯繫人」。

陳振英強調,金融服務要全面支持綠色產業的發展。考慮到產業和資源特點,他認為香港可以在綠色能源、交通和建築等方面與其他城市開展合作交流,推動自身和區域內的低碳運營模式。特區政府可以考慮引進最前沿的綠色理念、技術和措施,吸引行業優秀企業和人才在香港落地綠色生態項目,並鼓勵金融界加大對這類生態項目的投入與支持,鼓勵跨界合作,實現共贏。

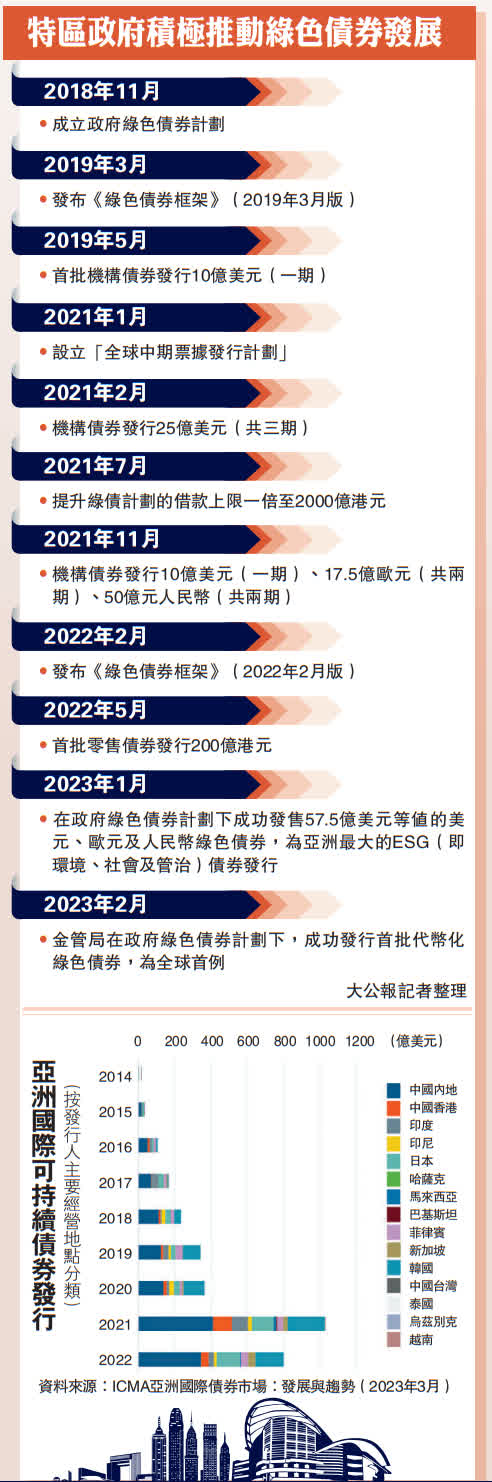

穩步上揚|亞洲綠債影響力增 港具領先優勢

綠色債券、社會責任債券、可持續發展債券和可持續發展掛鈎債券(合稱為可持續債券)近年來迅速增長,成為亞洲國際債券市場的一個重要組成部分。據國際資本市場協會(ICMA)統計,可持續債券全球年發行額從2014年的380億美元增至2021年的逾1萬億美元(約7.8萬億港元),反映可持續債券受全球發行人和投資者青睞,而承銷商和外部評審機構的支持,以及監管機構的鼓勵也是積極促進因素。

全球發行約8萬億 亞洲佔比升至23%

ICMA在今年3月份發布的報告中指出,儘管2022年亞洲國際可持續債券發行的絕對金額減少了22%,但可持續債券發行在亞洲國際債券發行中的佔比反由16%增長至23%,遠高於全球的12%。特別是韓國、印度、中國內地、馬來西亞和中國香港的可持續債券發行,在其國際債券發行中的佔比甚至更高。

報告指市場對可持續債券的認知穩步提升。可持續債券發行人通常都在其整體企業規劃中考慮可持續發展,並獲管理層支持發行此類債券。考慮因素包括融資成本、公司聲譽,以及豐富投資者基礎,吸引來自不同國家和地區的投資者。受訪者預期發行人在未來將會繼續發行可持續債券。

亞洲發行綠債 1/3由香港銀行安排

亞洲發行的國際可持續債券由不同的牽頭銀行團隊安排。受中國內地發行人的境外發行增長所帶動,自2021年以來,中國香港銀行業的市場份額有所增加。大約三分之一的國際可持續債券由中國香港的銀行安排(2022年為35%,2021年為31%),另外三分之一則由多地的承銷商共同安排,餘下三分之一由英國、美國、新加坡和其他司法管轄區的銀行安排。

與所有亞洲國際債券的情況相似,2022年大部分(92%)的國際可持續債券發行均有上市。在新加坡交易所上市的可持續債券比例為34%;其次是香港證券交易所,佔比31%;盧森堡和英國則分別佔12%和6%。

自2014年以來,金融業發行的可持續債券佔亞洲國際可持續債券發行額的55%,推動了市場發展。近年來,發行人行業日漸多元化,政府、房地產開發商、工業和公用事業公司的市場份額增加,而一些傳統行業的發行人也正在探索用可持續發展掛鈎債券募集資金,以應對氣候轉型。

開創先河|港以代幣化發行綠債 全球首宗

在推動香港邁向綠色轉型的過程中,金融監管機構包括香港金融管理局、香港證監會、香港交易所等都扮演重要角色。以協助特區政府推行「政府綠色債券計劃」的金管局為例,今年取得多項突破,包括成功發行亞洲最大規模的ESG(即環境、社會及管治)債券,以及嘗試以代幣化方式發行綠債,是全球首例。

推動金融科技發展

金管局在2022至2023財政年度繼續定期發行政府機構綠色債券的工作,並於2023年1月初發行57.5億美元(約450.38億港元)等值的綠色債券,是亞洲最大的ESG債券發行。是次三幣發行涵蓋美元、歐元及人民幣,年期由2年至30年不等,繼續為香港及區內潛在發行人提供重要基準。特區政府因應投資者的需求,將人民幣債券的發行額倍增至100億元人民幣,並吸引了更多國際及透過債券通「南向通」的內地投資者參與是次發行,彰顯香港作為首要離岸人民幣業務樞紐的地位,亦進一步鞏固香港作為國際金融中心的領導角色。

為推動綠色科技發展,金管局在政府綠色債券計劃下成功引入創新的發行方式,即代幣化債券發行,並於今年2月成功發行。該筆債券為1年期,分布式分類賬技術(DLT)被應用於一級發行及交收,令交收周期縮短至T+1;並將會在二級市場交易交收、資產服務及贖回流程中測試。金管局將適時發布白皮書,總結是次發行經驗,及展望下一步計劃,為在香港發行代幣化債券提供參考。

金管局設資助 鼓勵綠色融資

此外,金管局繼續推行「綠色和可持續金融資助計劃」,資助有興趣的企業在香港發行綠色和可持續債務工具,並鼓勵綠色顧問公司及外部評審機構在香港發展業務。截至2023年3月,超過220項總計超過700億美元(約5482.61億港元)的綠色和可持續債務工具已在該計劃下獲得資助。

在發展碳市場方面,香港交易所在2021年8月與廣州期貨交易所簽署諒解備忘錄,推動大灣區綠色低碳市場的發展,並在2022年3月與廣州碳排放權交易中心簽署合作備忘錄,探索碳金融領域的合作機遇。香港交易所其後於同年10月推出全新的國際碳市場「Core Climate」,是目前唯一為國際自願碳信用產品交易同時提供港元及人民幣結算的碳市場。

(來源:大公報A16:經濟 2023/07/01)

字號:

字號:

評論